中原第一权威经济门户

一起实现我们的中国梦

报告概要

青海省是联结西藏、新疆与内地的纽带,战略地位突出,资源禀赋优势明显。2023年,青海省经济总量及人均GDP处于全国下游水平,城镇化率较低。新能源产业引领作用明显,第三产业对经济增长的支撑作用进一步增强。同期,青海省一般公共预算收入规模在全国排名靠后,财政自给率较低,政府性基金收入处于低位,上级补助对综合财力贡献大。2023年末,青海省政府债务负担较重。青海省是涉及“一带一路”“西部大开发”等国家战略的重要省份,多项国家级规划政策落地助力区域发展。

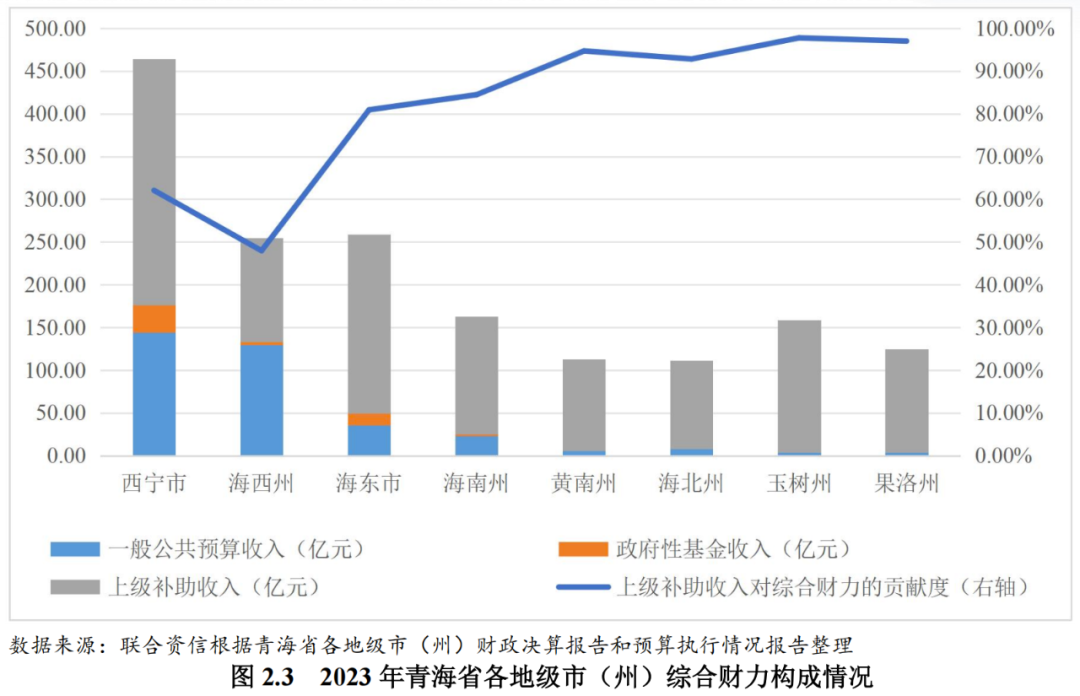

青海省各州市经济发展水平分化大,发展相对不均衡,省会西宁市经济体量远超其他区域。除玉树藏族自治州和西宁市外,2023年青海省各州市GDP增速均低于全国增速。省会西宁市以第三产业为主,第二产业占比持续提升,形成了以光伏、锂电、特色化工和合金新材料三个千亿级产业集群为主导的产业格局;受益于盐湖和新能源产业的快速发展,海西州的第二产业占比为全省最高。青海省各州市财政实力呈“北强南弱”格局,整体分化明显,西宁市综合财力规模相对其他州市规模较大。除海西蒙古族藏族自治州外,青海省各州市财政自给能力弱,对上级补助收入的依赖性强。

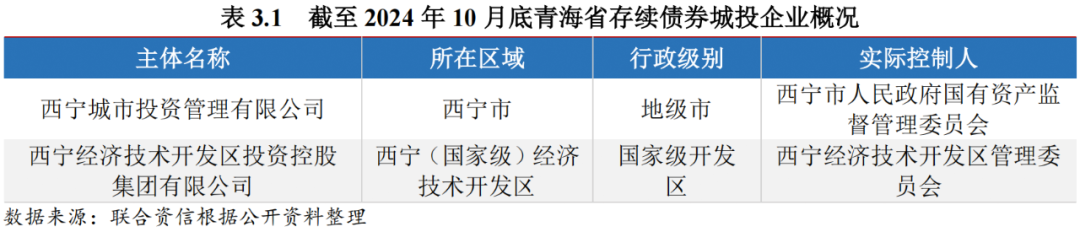

青海省存续发债城投企业仅有2家,均集中在西宁市,2023年发债规模同比有所下降,债券净融资为负;2024年1-10月,青海省城投企业债券净融资规模由负转正。2023年末,青海省发债城投企业短期偿债指标较上年底有所弱化,短期偿债压力较大。西宁市的“综合财力”对“发债城投企业全部债务+地方政府债务”支持保障能力一般。

一、青海省经济及财政实力

(一)青海省区域特征及经济发展状况

青海省是联结西藏、新疆与内地的纽带,战略地位突出,资源禀赋优势明显。青海省经济总量及人均GDP处于全国下游水平,城镇化率较低。新能源产业引领作用明显,第三产业对经济增长的支撑作用进一步增强。多项国家级规划政策落地助力区域发展。

战略地位突出,资源禀赋优势明显。青海省位于中国西北部,北部和东部同甘肃省相接,西北部与新疆维吾尔自治区相邻,南部和西南部与西藏自治区毗连,东南部与四川省接壤,是联结西藏、新疆与内地的纽带,是“稳疆固藏”、维护边疆稳定的重要战略通道,战略地位突出。青海省总面积72.23万平方公里,占全国总面积的十三分之一,面积排在新疆、西藏、内蒙古之后,列全国各省、市、自治区的第四位,全省平均海拔3000米以上。青海省是长江、黄河、澜沧江的发源地,被称为“江河源头”,中国最大的内陆湖青海湖坐落其间,西部重要的生态安全屏障祁连山位居其北,资源禀赋优势明显。

青海省常住人口小幅净流出,城镇化率较低。截至2023年末,青海省常住人口594万人,比上年末减少1万人;常住人口城镇化率为62.80%,比上年末提高1.4个百分点,低于全国平均城镇化率水平(66.16%)。

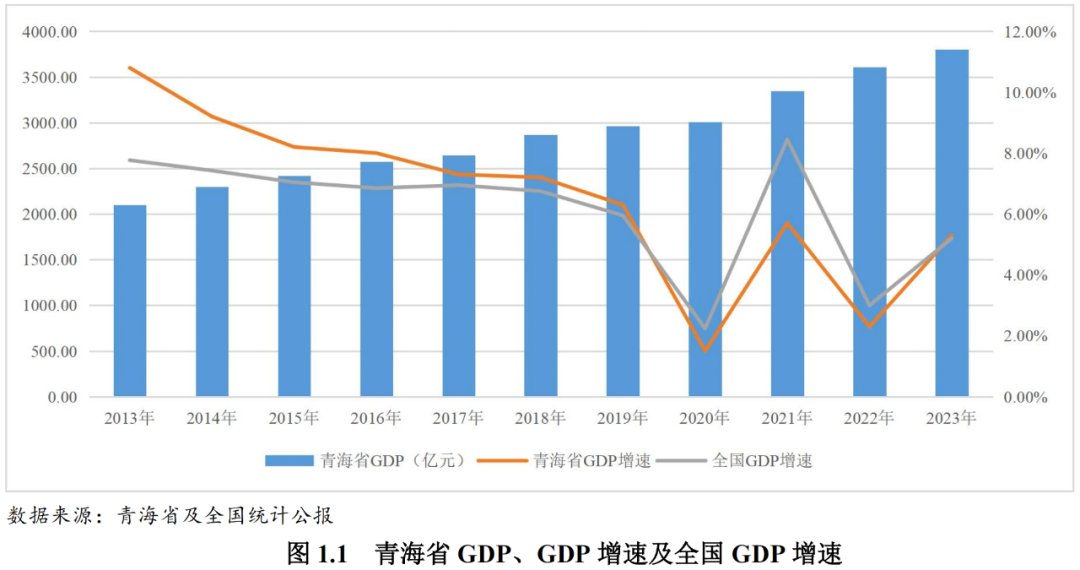

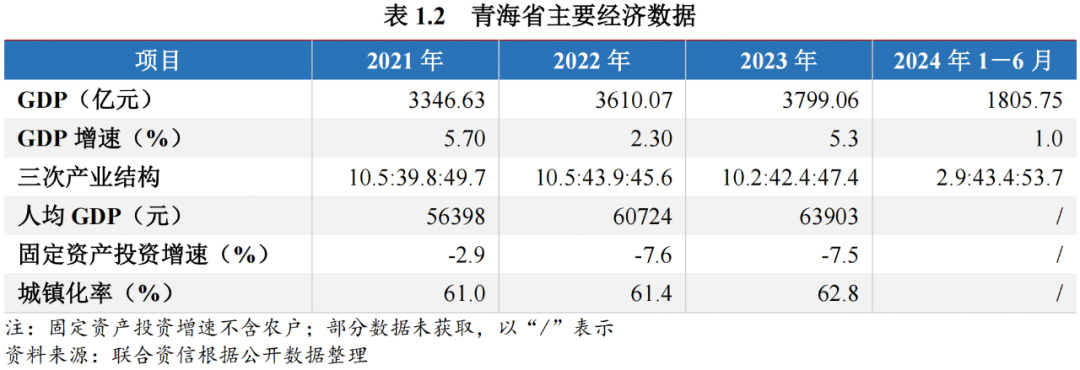

青海省经济总量及人均GDP处于全国下游水平。2023年,青海省完成地区生产总值3799.06亿元,位居全国各省第30位;GDP增速为5.3%,略高于全国平均水平。2023年,青海省人均GDP为6.39万元,在全国各省市自治区排名第26位,处于下游水平。2024年1-6月,青海省完成地区生产总值1805.75亿元,同比增长1.0%,经济保持发展。

呈现“三二一”的经济发展格局,新能源产业引领作用明显,第三产业对经济增长的支撑作用进一步增强。青海省以自身资源禀赋为基础,形成石油天然气、水电、有色金属和盐湖化工四大支柱产业,并逐渐培育壮大新能源、新材料、装备制造、节能环保、信息产业等新兴产业。近年来,青海省产业结构有所波动,三次产业结构由2021年的10.5:39.8:49.7调整为2023年的10.2:42.4:47.4,第二、三产业占比较高,第三产业已成为促进青海省经济发展的重要力量。2023年,青海省工业平稳增长,制造业贡献突出,新能源产业引领发展。全省全部工业增加值1272.44亿元,同比增长5.2%。规模以上工业增加值同比增长5.6%。其中,从门类看,制造业增加值同比增长7.8%,增加值占全省规模以上工业增加值的比重为72.3%,对全省规模以上工业的贡献率高达103.9%。从优势产业看,新能源产业增加值同比增长62.9%,有色金属产业增长4.9%,生物产业增长14.9%,油气化工产业增长2.8%。从产品产量看,规模以上工业主要产品中单晶硅产量增长1.3倍,多晶硅增长1.8倍,碳纤维增长1.2倍,碳酸锂增长49.4%,太阳能电池增长37.6%。同时,2023年青海省第三产业回升向好,全省服务业实现增加值同比增长6.5%,对生产总值的贡献率为59.2%,交通、信息、文化、旅游、娱乐等相关行业活力不断释放,对经济增长的支撑作用进一步增强。

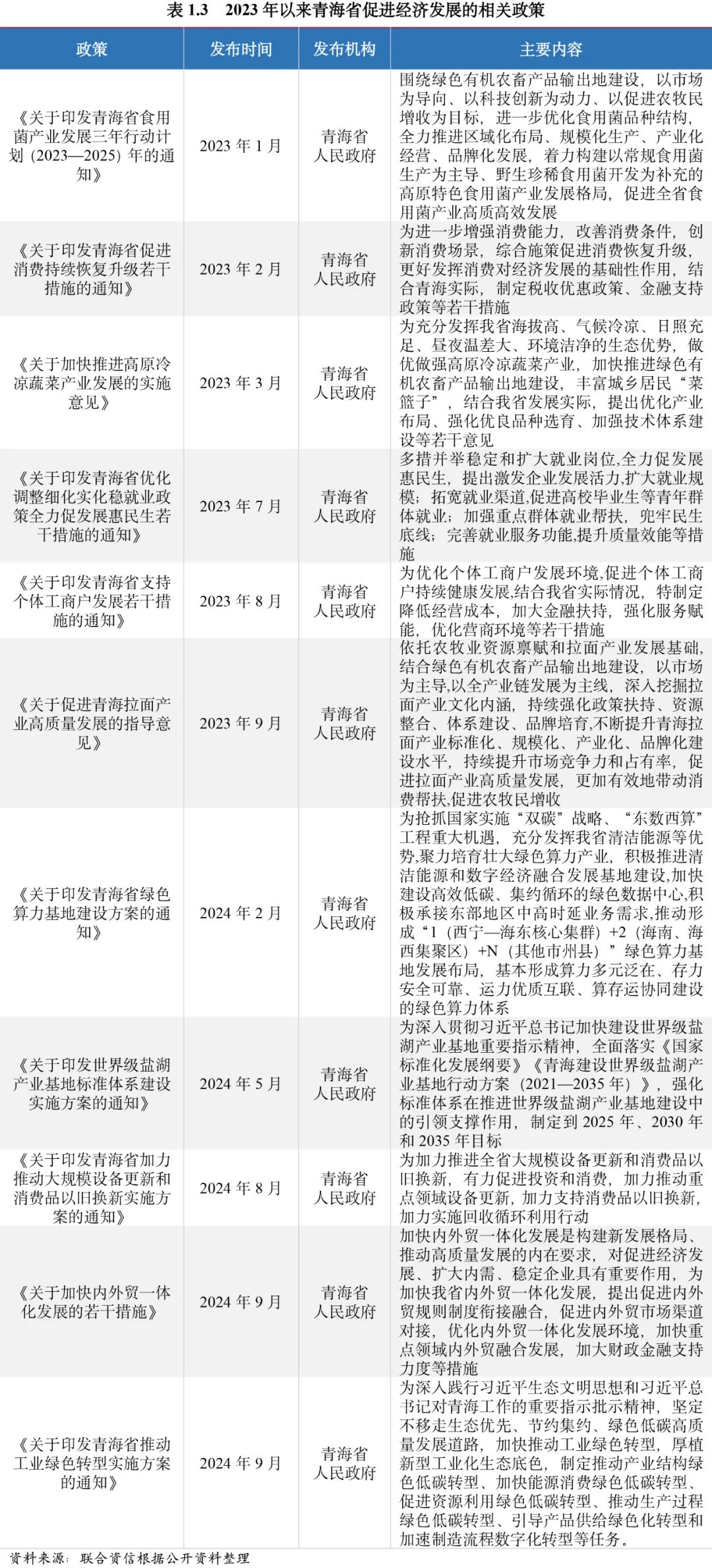

多项国家级规划政策落地助力区域发展。2005年10月,国务院六部委批准柴达木循环经济试验区成为全国首批13个循环经济试点园区之一;2007年12月,国务院六部委批准西宁(国家级)经济技术开发区为国家第二批循环经济试点园区,推动青海省形成以循环经济和工业园区经济为主的产业体系。青海省坚持生态优先原则,并紧抓“一带一路”历史机遇,加强与丝绸之路经济带沿线国家和地区的交流合作,力图把青海省建设成丝绸之路经济带的重要节点,将青海努力打造成“一带一路”上重要的物流转送中心,加强对外贸易和商务流动,输出资源性产品。2018年3月,国务院正式批复了《兰州—西宁城市群发展规划》,提出要把兰州—西宁城市群培育发展成为支撑国土安全和生态安全格局、维护西北地区繁荣稳定的重要城市群。2019年5月,国务院印发《关于新时代推进西部大开发形成新格局的指导意见》,从推动高质量发展、加大西部开放力度、加大美丽西部建设力度、深化重点领域改革等6个方面提出了多条举措,对新时代推进西部大开发形成新格局作出了部署。2023年12月,国务院正式批准了《青海省国土空间规划(2021-2035年)》,规划中提出“1群2区多点”的发展策略,对青海省未来的发展进行了全面布局。2024年8月,中共中央政治局召开会议,审议《进一步推动西部大开发形成新格局的若干政策措施》,指出准确把握西部大开发在推进中国式现代化中的定位和使命,保持战略定力,一以贯之抓好贯彻落实,聚焦大保护、大开放、高质量发展,加快构建新发展格局,提升区域整体实力和可持续发展能力。

2023年9月,国务院发布《关于金融支持融资平台债务风险化解的指导意见》,旨在从融资端对地方政府融资平台化债做出指导,主要包括增加债务额度、债务置换和严格控新增项目等措施。这些政策旨在支持地方化解政府债务风险,青海省作为其中重点省份之一,2023年发行再融资债券361亿元,偿还到期债务本金,再融资债券的发行有效缓解了青海省到期债务偿还压力。

(二)青海省财政实力及债务情况

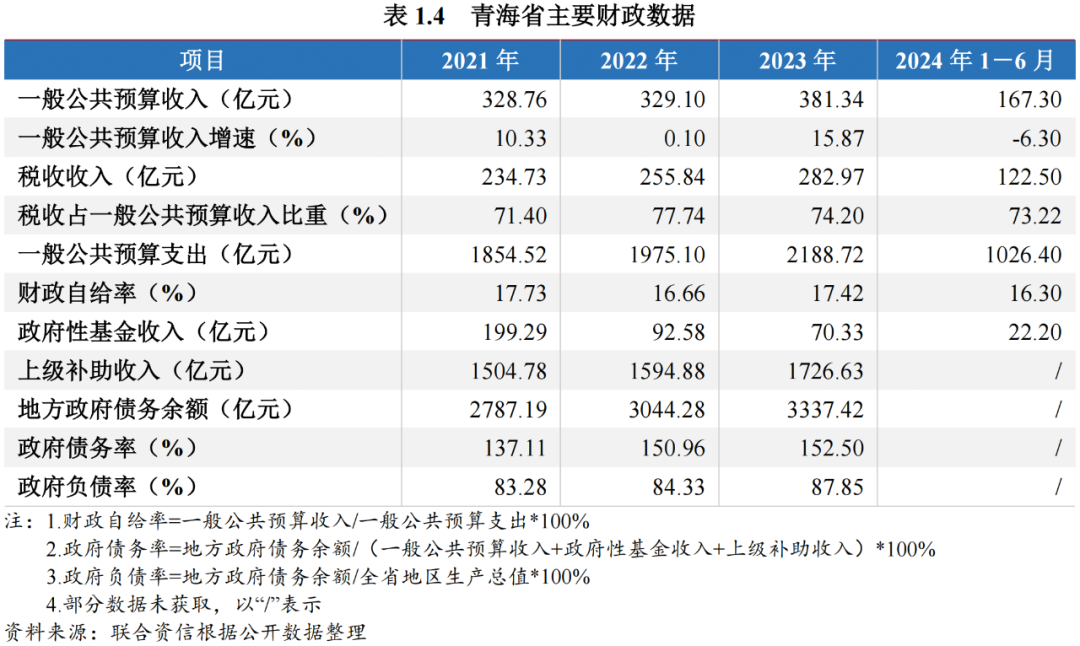

2023年,青海省一般公共预算收入规模在全国排名靠后。青海省一般公共预算收入质量尚可,财政自给率较低,政府性基金收入处于低位,上级补助对综合财力贡献大。2023年末,青海省政府债务负担较重。

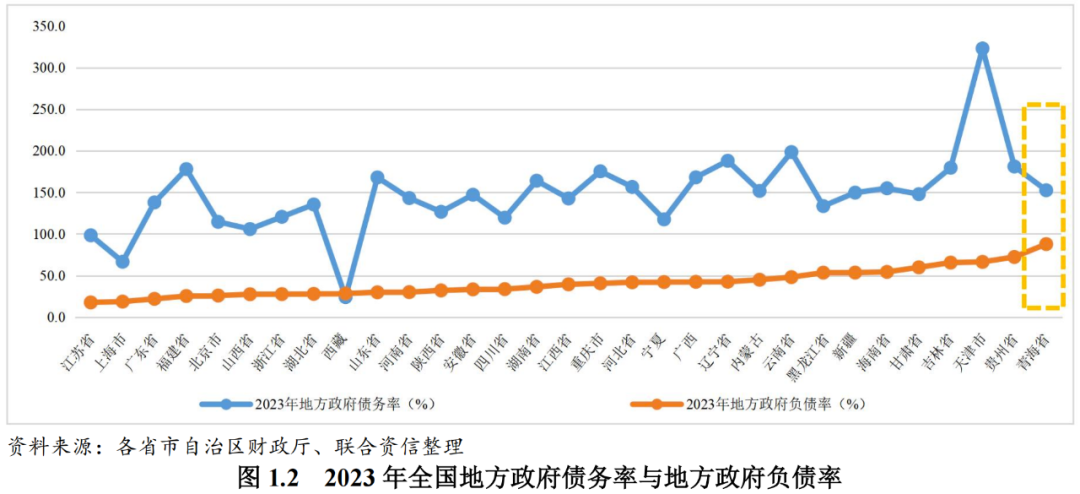

青海省整体债务负担处于全国下游水平(按照从低到高排序)。2023年,青海省地方政府债务率和地方政府负债率分别为152.50%和87.85%,在31个省市自治区中分别排名第21位和第31位。

二、青海省下辖州市经济及财政状况

(一)青海省各州市经济发展状况

青海省各州市经济发展水平分化大,发展相对不均衡,头部集聚效应明显,西宁市作为省会城市和全省经济中心,GDP规模远超其他州市。除玉树藏族自治州和西宁市外,2023年青海省各州市GDP增速均低于全国增速。

青海省共辖2个地级市和6个自治州,按区域地理位置划分,北部区域包括西宁市、海东市、海西蒙古族藏族自治州(以下简称“海西州”)和海北藏族自治州(以下简称“海北州”),南部区域包括海南藏族自治州(以下简称“海南州”)、黄南藏族自治州(以下简称“黄南州”)、果洛藏族自治州(以下简称“果洛州”)和玉树藏族自治州(以下简称“玉树州”)。从区域发展角度看,省会西宁市所在的北部区域经济实力显著强于南部区域,省内经济发展水平分化大。

根据《青海省国土空间规划(2021—2035年)》(以下简称“规划”),青海省构建“1群2区多点”战略布局。“1群”即河湟谷地城市群,包括西宁市4区3县、海东市2区4县,河湟谷地是青海发展最具潜力的区域,西宁市作为青海省省会,是河湟谷地城市群的龙头和中心,海东市则为副中心,西宁市和海东市协同互补,共同带动周边城市发展。“2区”分别是柴达木盆地城镇区和泛共和盆地城镇区,柴达木盆地城镇区包括海西州格尔木市、德令哈市、茫崖市、都兰县、乌兰县和大柴旦行委;泛共和盆地城镇区包括海南州共和县、贵德县、兴海县、贵南县,海北州海晏县、刚察县,黄南州同仁县、尖扎县,海西州乌兰县茶卡镇。柴达木盆地拥有丰富的盐湖资源、矿产资源和清洁能源,是青海省甚至全国重要的能源和化工基地,着力发展以资源型产业为主导的经济体系,同时注重环境保护与可持续发展,力图打造成为青海省西部重要的工业基地和资源深加工中心;泛共和盆地城镇区在青海省具备座中四联的区位优势,侧重于发挥其在农业生产、生态环境保护方面的潜力,通过加强基础设施建设,提升公共服务水平,吸引人才和资本流入,促进产业多元化发展。为实现青海省均衡发展,发挥高原生态及民族文化特色,规划还明确了“多点”布局,打造生态功能区和生态人文旅游共同体城镇,包括玉树州1市5县,果洛州6县,黄南州泽库县、河南县,海北州祁连县、门源县,海南州同德县和海西州天峻县等地区,主要是打造祁连山、环湖、唐蕃古道等生态廊道和人文廊道。

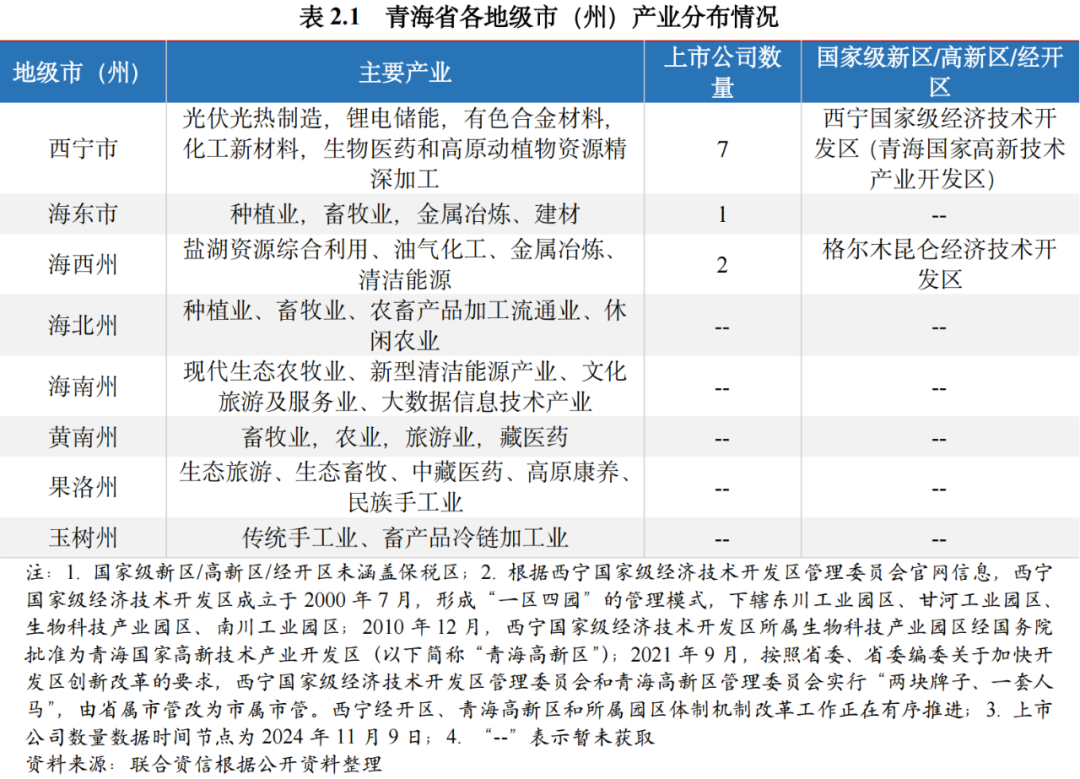

产业发展方面,受限于地理条件及资源禀赋,青海省各州市之间产业发展相对不均衡。省会西宁市以第三产业为主,第二产业占比持续提升,形成了以光伏、锂电、特色化工和合金新材料三个千亿级产业集群为主导的产业格局,集中了全省大部分的上市公司。海西州的第二产业占比为全省最高,立足盐湖资源禀赋和产业基础,海西州加快构建以盐湖产业为核心,融合油气化工、新能源、新材料等产业协同互联的现代化产业体系。海西州是全国新能源资源最为丰富的地区之一,风能资源居全省首位,具备打造“国家清洁能源产业高地”得天独厚的优势。海西州人民政府编制了《海西州“十四五”清洁能源产业发展规划》,并联合国家能源局发布了《“打造国家清洁能源产业高地”海西行动方案》,海西州发改委还成立了海西州新能源产业发展服务中心,新能源成为推动经济高质量发展重要引擎。除西宁市和海西州,其他6个州市的现代制造业发展水平相对较低,种植业、畜牧业等较为初级的产业及其相关延伸行业在经济结构中占比较高,第一产业占比均高于15%。青海省共拥有2个国家级经济技术开发区,分别位于西宁市和海西州。

经济实力方面,西宁市和海西州经济实力较强,GDP、人均GDP和常住人口城镇化率均位于全省前列。从GDP规模来看,省会西宁市经济实力远超其他州市,2023年西宁市GDP1801.13亿元,占全省GDP的47.56%,头部集聚效应明显;海西州、海东市和海南州2023年GDP规模过200.00亿元,其余州市GDP规模低于200.00亿元。除海西州GDP总量较上年持平外,其他州市均实现正增长,西宁市和玉树州增速超过5%。

从人均GDP表现看,地广人稀、资源丰富的海西州人均GDP显著高于其他州市,达到17.58万元;省会西宁市人均GDP为7.26万元,位列第二。其他州市人均GDP均未超过5.00万元,最高为海南州(4.72万元)。

(二)青海省各州市财政实力及政府债务情况

1.财政收入情况

青海省各州市财政实力呈“北强南弱”格局,整体分化明显,西宁市综合财力规模相对其他州市规模较大。2023年,除海西州外,青海省其他州市一般公共预算收入均有所增长,财政自给率处于较低水平。西宁市政府性基金收入持续下滑,其他州市整体规模较小。青海省各州市获得上级补助规模较大,对综合财力贡献度高。

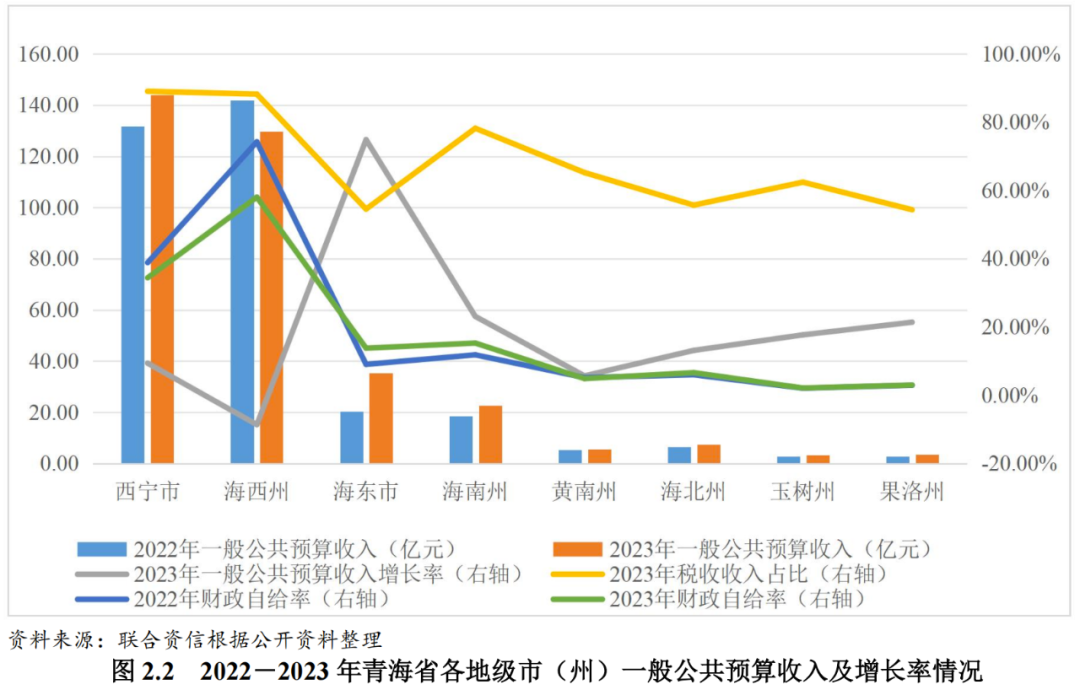

从一般公共预算收入规模看,青海省各州市一般公共预算收入规模差距较大,2023年西宁市和海西州一般公共预算收入高于百亿,分别为144.09亿元和129.72亿元,其他州市一般公共预算收入总和为78.08亿元;南部地区一般公共预算收入规模普遍较小,仅海南州超过20.00亿元,其他三个州均不足8.00亿元,青海省各州市财政实力呈“北强南弱”的格局。

从一般公共预算收入增速来看,2023年除海西州一般公共预算收入同比下降8.60%,其余州市均实现增长。2023年,海西州碳酸锂、钾肥、原油等重点工业产品价量齐跌,税收收入较上年下降11.7%,但一般公共预算收入整体执行情况仍好于年初预算设定计划(110.00亿元)。海东市2023年一般公共预算收入同比大幅增长74.88%,主要来自盘活、处置存量资产形成的非税收入,超收收入主要用于债务化解及补充预算稳定调节基金。海南州和果洛州一般公共预算收入增速超过20.00%,西宁市和黄南州增速在10.00%以下。

从一般公共预算收入结构来看,西宁市和海西州税收收入占一般公共预算收入比重超85.00%,分别为89.05%和88.22%,一般公共预算收入质量高,稳定性较强;其余州市中,海东市、海北州和果洛州税收收入占一般公共预算收入比重低于60.00%,一般公共预算收入质量一般;海南州、黄南州和玉树州比重位于60.00%~80.00%。

从财政自给率来看,2023年西宁市和海西州财政自给率超过30.00%,分别为34.41%和58.04%,海西州财政自给率同比下降幅度较大;其他州市2023年财政自给率均未超过20.00%,黄南州、海北州、玉树州和果洛州自给率不足10.00%。总体看,除海西州外,青海省各州市财政自给能力弱,对上级补助收入的依赖性强。

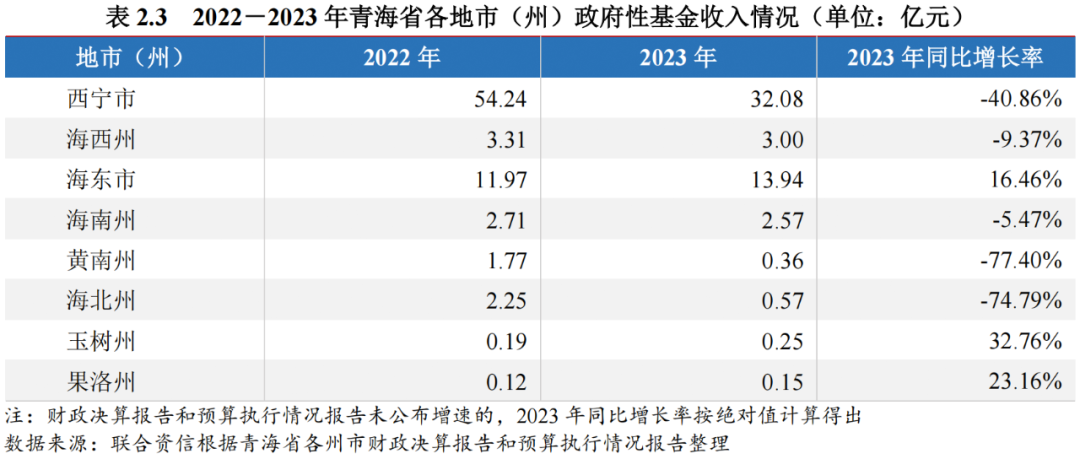

青海省各州市政府性基金收入规模分化明显,省会西宁市2023年同比继续下滑。西宁市政府性基金收入规模远超其他各州市,但2021年以来持续下滑,2023年为32.08亿元,不足2021年的20.00%。海东市2023年实现政府性基金收入13.94亿元,同比增长16.46%。其余州市政府性基金收入规模均较小。

青海省各州市获得上级补助收入规模较大,上级补助收入对地方综合财力贡献度高。从上级补助收入规模来看,青海省各州市获得上级补助规模均超100.00亿元,其中西宁市获得的上级补助收入规模最大,为288.35亿元;海东市获得上级补助收入规模亦超200.00亿元,为209.56亿元。除海西州外,青海省其他各州市上级补助收入对综合财力的贡献度均超过60.00%,其中黄南州、海北州、玉树州和果洛州上级补助收入对综合财力的贡献度超过90.00%。

2.债务情况

2023年末,青海省州市政府债务余额均有所增长,西宁市政府债务余额最大,大部分州市政府负债率和债务率均有所上升,海东市和西宁市政府债务负担较重。青海省作为重点省份之一,严格落实一揽子化债措施,通过增收节支、盘活资产等方式化解地方债务风险。本轮化债以来,青海省特殊再融资债发行规模相对较低,但仍对地区债务化解起到了重要的促进作用。

截至2023年底,青海省各州市政府债务规模均有所增长,海东市和玉树州政府债务余额增长较快,增速超过20.00%。西宁市债务余额最大,其次为海东市和海西州,其余州市债务余额均未超过60.00亿元。政府负债率方面,2023年末,青海省各州市负债率均低于60.00%,除果洛州外,其余州市政府负债率均较上年有所上升。海东市、果洛州和黄南州地方政府负债率排名前三,分别为58.67%、55.05%和46.99%,海南州地方政府负债率最低,为26.13%。政府债务率方面,青海省各州市地方政府债务率均有所增长,其中海东市和海西州增速最快,分别同比增长19.07个百分点和13.68个百分点。2023年末,海南州、海北州、玉树州和果洛州政府债务率均为40.00%以下,黄南州政府债务率为47.19%,偿债能力较强;海东市、西宁市和海西州政府债务率超过100.00%。

债务管控方面,2024年1月,《青海省2023年预算执行情况和2024年预算草案的报告》强调落实省负总责、市县尽全力化债工作机制,统筹各类资产资源和支持政策措施,加大“节衣缩食”、过紧日子力度,腾出更多资金用于化解地方债务风险。建立防范化解政府债务风险长效机制,健全完善全口径地方债务监测监管体系,坚决遏制新增隐性债务,严肃查处各类违法违规举债行为。2024年7月,青海省《关于2024年上半年预算执行情况的报告》指出,在财力增长有限的情况下,当前“三保”支出和刚性支出有增无减,个别地区隐性债务化解任务仍然较重,专项债券还本付息压力向一般公共预算传导,预算始终处于紧平衡状态。未来青海省人民政府将继续努力落实一揽子化债方案,用好各类政策资源,通过增收节支、盘活资产等方式化解地方债务风险,真正做到既压降债务、又稳定发展;建立全口径地方债务统计监测体系,严肃查处违法违规举债行为,完善新增地方政府债务限额分配激励机制,实施专项债券项目穿透式监管;加强外债资金借、用、管、还全过程闭环管理,强化专项债券项目收益收缴工作。2023年以来,青海省共发行96.00亿元特殊再融资债券用于偿还存量债务,在12个重点省份中发行规模相对较低,但相对于其规模较小的财政收入,特殊再融资债券仍对地区债务化解起到了重要的促进作用。

州市方面,西宁市《西宁市人民政府关于2023年市本级财政决算(草案)的报告》提出坚决扛牢“化债人”的第一责任,建立“1+5+8”工作机制,全面落实“1+9”一揽子化债措施,坚持落实周调度、月统计、分析通报和风险预警机制,紧盯年度化债任务,严格落实习惯过紧日子要求,采取压减预算支出、统筹存量资金、严控非必要支出等有力举措,稳妥化解年度目标任务。2023年,西宁市发行再融资债券70.3亿元,其中普通再融资债券41.2亿元用于偿还到期债券本金,特殊再融资债券29.1亿元用于清理政府拖欠企业账款以及偿还到期隐性债务。海西州《2023年财政决算(草案)的报告》指出深入实施地方债务风险化解方案,用足用好各类政策资源,分类推进融资平台公司改革转型,加快压降平台数量和隐性债务规模。海东市《关于海东市2023年财政决算(草案)的报告》指出,海东市结合实际制定完善了“1+N”的化债方案,建立防范化解地方债务风险工作“周报告”“月调度”“季推进”工作机制,压紧压实监管责任,加大力度推动债务化解工作,坚决杜绝数字化债、虚假化债,确保债务化解有力有序有效。通过争取再融资债券、盘活存量资产、处置资产、资源、压减支出等方式,全面完成年度化债任务。

三、青海省城投企业偿债能力

(一)城投企业概况

青海省发债城投企业少,均集中在西宁市。2023年青海省发债规模同比有所下降,债券净融资为负。2024年1-10月,青海省发债规模超过2023年全年,净融资规模由负转正。

截至2024年10月底,青海省有存续债券的城投企业共2家,分别为西宁城市投资管理有限公司(以下简称“西宁城投”)和西宁经济技术开发区投资控股集团有限公司(以下简称“西宁经开”),均为西宁市企业。从发债企业主体信用级别分布看,西宁城投和西宁经开主体信用级别均为AA+。总体看,青海省发债城投企业少。

2023年,青海省只有西宁城投1家城投企业发行债券,发行规模合计19.50亿元,同比下降15.22%。2024年1-10月,青海省城投企业发债规模47.45亿元,其中西宁城投发债规模37.10亿元,西宁经开发债规模10.35亿元。截至2024年10月底,青海省存续债券余额为65.20亿元,其中西宁城投存续债券余额48.10亿元,西宁经开存续债券余额17.10亿元。

2023年,青海省城投企业债券净融资额为-21.50亿元。2024年1-10月,青海省城投企业债券净融资额为1.60亿元。

(二)城投企业偿债能力分析

青海省发债城投企业债务结构以间接融资为主。2023年末,青海省发债城投企业货币资金/短期债务指标整体表现偏弱,发债城投企业仍存在较大的短期偿债压力,2023年,青海省发债城投企业筹资活动现金流净额持续净流出且规模有所增加。

截至2023年末,青海省发债城投企业全部债务规模为359.34亿元,其中西宁城投269.20亿元(债券融资占比17.02%),西宁经开90.14亿元(债券融资占比7.49%)。债务负担方面,截至2023年末,青海省发债城投企业全部债务资本化比率由2022年末的47.61%小幅下降至46.62%,其中西宁城投全部债务资本化比率由2022年末的52.12%下降至50.20%,西宁经开全部债务资本化比率由2022年末的37.10%提升至38.44%。债券集中兑付方面,2024年,青海省发债城投企业到期债券规模44.50亿元,其中,西宁城投到期债券规模42.50亿元,西宁经开到期债券规模2.00亿元,到期债券规模集中在西宁城投。短期偿债指标方面,2023年末青海省发债城投企业货币资金对短期债务的覆盖倍数由2022年的0.37倍下降至0.26倍,其中西宁城投货币资金对短期债务的覆盖倍数由2022年底的0.42倍下降至0.32倍,西宁经开货币资金对短期债务的覆盖倍数由2022年底的0.14倍下降至0.09倍,均存在较大短期偿债压力。再融资方面,2023年,青海省发债城投企业筹资活动现金流净额由2022年的-20.68亿元下降至-28.76亿元,持续净流出且净流出规模有所增加。

(三)财政收入对发债城投企业债务的支持保障能力

西宁市的“综合财力”/“发债城投企业全部债务+地方政府债务”为0.49倍,“综合财力”对“发债城投企业全部债务+地方政府债务”支持保障能力一般。

上一篇 衍生品市场日评